昨天季报出炉后相信许多投资者都可以预见今日的大跌,由于季报在收市后才发表所以股东们已经难以幸免今日的大跌。

主业与副业:

KESM的主要业务是burn-in and test of integrate circuit,也就是复制与测试半导体的电子装置。同时KESM也从事OEM电子组装和印刷电路板,不过这只是公司的“副业”。

主业与副业:

KESM的主要业务是burn-in and test of integrate circuit,也就是复制与测试半导体的电子装置。同时KESM也从事OEM电子组装和印刷电路板,不过这只是公司的“副业”。

有追踪该股的投资者都清楚KESM在过去的四个季度都呈现盈利衰退的状态,最近的两个季度更是严重退步,主要原因是因为原料成本上升。

在观察最近的四个季报后得出了一些结论:

在观察最近的四个季报后得出了一些结论:

1. 营业额下跌,管理层表示这是因为复制与测试半导体的需求量下滑但是OEM电子组装业务却取得成长。

2. 原料成本上升,管理层注明是因为需要给新客户更多的服务。

3. 折旧成本上升,主要是因为投资在新的器械(2018投资RM43.5mil;2019投资RM17mil)。

4. 其他成本上升,从年报中得知其他成本包含水电费与维修费用,其中2018财政年的水电费就高达RM33mil,相比2017财政年增加了RM4.3mil,可见新增的器械还蛮耗电的。

股价大幅下跌浮现投资良机?

这一年四季的衰退表现也导致了股价从一年前最高峰的20块左右下跌至最低的7.50水平,虽然过后有稍微回调至10块左右但随着最新季报炸弹很可能继续压低股价。对喜欢捞底的投资者也许这也是一个投资的机会但需要充分了解公司的经营状态。

管理层在2018财政年年报中表示公司看重的两大市场为汽车领域及工业器械领域。年报中特别注明公司的其中一个汽车领域的客户研发出新的晶片,KESM很有可能获得大量的测试订单。另外汽车领域也需要更优良的安全及操控系统,有助于自动车的发展,显而易见自动化将会提高对晶片、电路板及电子装置的需求。调查显示汽车晶片在2018年的需求量大增18.5%,预计双位数成长会延续至2020年。至于工业领域,许多工业已经趋向于智能化以向工业4.0迈进,智能化工业则与智能汽车一样会提高电子产品的需求。

积极迈向工业4.0

除此以外管理层对公司的未来发展有一项为期四年的工业4.0计划,公司计划在四年内能让整个工厂智能化以达到工业4.0的效果。由于转型需要付出许多投资,从2017年开始公司已经投资大笔资金在先进的器械。这也能解释为什么新的器械的用电量比较大,因为在成功后将能节省更多的人力资源及提高生产效率。

另一项让管理层引以为傲的则是公司的现金流,目前共有RM189mil的现金存量,扣除借贷后也有RM115mil的净现金,相等于目前市值RM373mil的31%。许多投资者也许会反感为什么存有大量现金但却不派高股息,原因是管理层更倾向于提升公司竞争力来创造股东价值。目前公司一年投资RM45mil左右于新器械,手上的现金能让公司在不需要贷款的情况下支持接近3年的器械投资。这类型的投资将直接性提升公司的竞争力,所以并不像一些”净现金“公司只是单纯保留现金又不派息给股东。

结论:

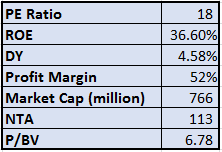

公司的财务基本面及管理层策略都非常不错,是一家可以放心投资的公司,但也许不适合在目前的价位投资。因为最近的季报表现都不佳,或多或少会对股价波动造成影响,保守估计2019财政年的盈利很有可能介于10-12mil左右,以目前市值计算本益比将会在30倍以上所以股价很有机会回到近年低点7.50左右水平。

WeShareWeTrade

WeShareWeTrade