关于LUXCHEM的一些资料我们在2017年中的高股息系列中已经有介绍,可以参考以下链接:

主要业务

化学品贸易 - 旗下共有四家贸易公司在经营化学品的进出口贸易,分别为LTSB, LVCL, LTSPL和PTLI。贸易的产品有树胶化学品、FRP (fibreglass reinforce plastic)、染料、化妆品及PVC产品。2016年全年贸易业务营业额中有15%是来自出口,主要出口国是印尼。

化学品制造业 - 主要生产两种性质的化学品,一种是UPR (unsaturated polyester resin)相关化学品;另一种是树胶有关的化学品 (latex related product)。 生产UPR产品的子公司是LPI,所生产的品牌为“POLYMAL”。产品的使用范围广泛,可用于消费品或工业用途。目前该工厂位于马六甲,一年的产量为3万公吨。2016年4月LUXCHEM收购了TMSB这家子公司,主要是生产树胶相关化学品。TMSB于2011年开始运作,工厂位于霹雳州的Sitiawan,每年的产量是9600公吨。不过目前的生产量只占了总产能的75%,如果full force运作一年产量超过1万公吨应该不成问题。

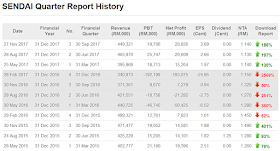

LUXCHEM的财务数据:

以上的financial ratio是以2017财政年第三个季度的季报财务资料计算。市值是以15/01/2018的收市价格(RM0.79)计算,PE Ratio和ROE则是以最近四个季度的盈利来计算。

以上数据分析LUXCHEM的基本面算是健康,读者们一定好奇为什么才区区3.5%的周息率竟然被选为收息股。笔者看中的是LUXCHEM的制造业业务,在进行分析时发现原来制造业业务的营业额虽然远远不及贸易业务但赚幅方面却遥遥领先。所以笔者也一直相信LUXCHEM在2016年现金流充裕时收购TMSB公司是能够为股东创造未来价值与更多净现金流的。

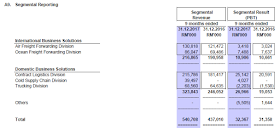

(以上图表摘自2017财政年第三季度季报)

图表中制造业业务的营业额和贸易业务是差很远的,external sales更是相差超过4倍。在净利方面这两项业务其实相差无几,这源于制造业更高的赚幅,目前贸易业务的赚幅为3.25%而制造业则是高达14%。在2017财政年的三个季报中,在每个营业额上升的季度管理层都表示贡献于贸易业务,这点也看出制造业微薄的营业额并不足以在集团营业额方面作出太大的贡献。在制造业的营业额中也有超过三分之一是内部营销,这证明了LUXCHEM已经不再只是进行贸易而开始倾向于通过自己的工厂来生产市场上所需要的产品。这点和一些跨国际化学公司按照不同的国家、地区建设工厂和贸易中心来最大化盈利有点相似。

风险因素

下跌的净现金值 – 投资收息类型的公司最开心的就是受到丰厚的股息,而派高息也需要高现金作为后盾。LUXCHEM的净现金值从2016财政年的RM32mil下跌到2017财政年第三个季度的RM16mil。

原料价格与汇率波动 – 这两个因素一直是制造业业者需要面对的重要因素,LUXCHEM的管理层更是铭记于心每个季度都把” exchange rate & raw material price challenge the group” 写进季报里。首先原料价格会直接性影响制造业的成本,不过LUXCHEM的制造业有超过35%的内部营销,可以抵消原料价格上涨的冲击。至于汇率波动方面,贸易业务有70%的供应商和客户都是以美金交易,已经形成了自然对冲。不过有80%以上的制造业是出口至越南、泰国、孟加拉、澳洲、新加坡等国家。汇率波动难免会对盈利带来一定的影响。

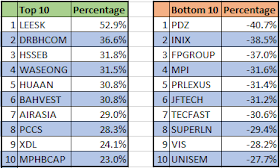

WeShare WeTrade